以前から投資信託の積立投資を行なっていたが、年金生活になった場合の投資について、複数のAIに質問を行い、それぞれのAIがどのような回答を行うのかを比較した。

AIは、ChatGPT 4o、Perplexity Pro、Gemini 2.5 Flashとした。

AIの回答は正確性や信頼性を保証するものではなく、税金等の額もさまざまな条件によって変わるので、紹介する例は参考例とする。

新NISAで投資信託の積立投資を行いたいと思いますが、木造の家(築年数20年)を所有する人(65歳、年金受給者、65歳の時に1400ccの新車購入)の場合、どの程度の投資ができるか検討してください。

その際、税金、家の維持費、車の維持費(ガソリン代含む)、家電(クーラー、テレビ、洗濯機)の買い替え、物価上昇率、税金上昇率なども考慮してください

ChatGPT 4oの回答

ご質問ありがとうございます。

「65歳の年金生活者が、新車を購入後に新NISAの積立投資を行いたい」というケースについて、

生活費や維持費・将来の支出を考慮しつつ、無理のない投資額をシミュレーションしてご提案いたします。

✅ 想定条件(基本モデル)

| 項目 | 内容 |

|---|---|

| 年齢 | 65歳 |

| 家族構成 | 単身 or 配偶者あり(どちらでも大きな影響なし。仮に単身で想定) |

| 持ち家 | 木造住宅(築20年) |

| 車 | 新車(1400ccクラス)購入済 |

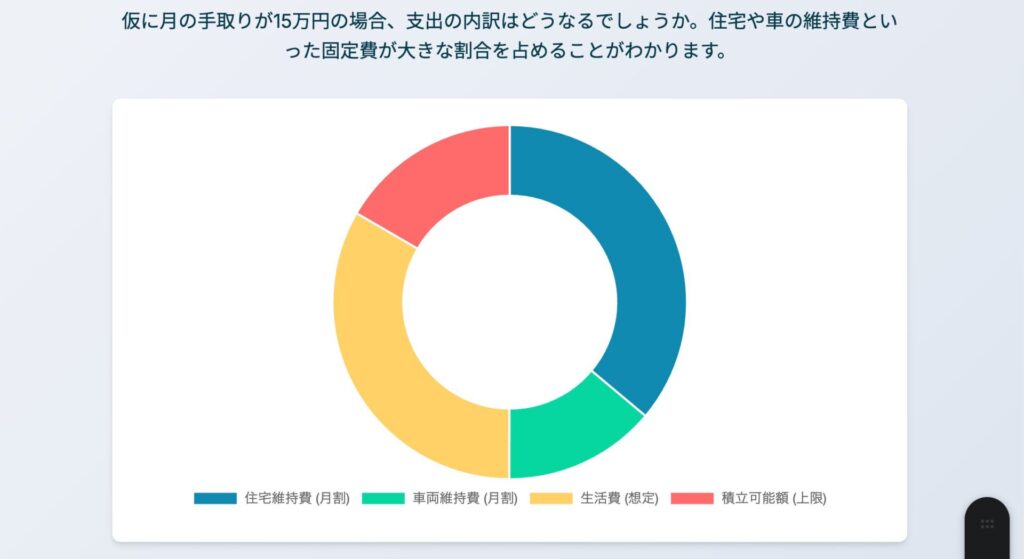

| 収入 | 公的年金(月15万円と仮定) |

| 投資希望 | 新NISAで積立を開始したい |

🏡 支出の主な項目と概算(年間)

| 支出項目 | 年額(円) | 補足 |

|---|---|---|

| 固定資産税 | 約60,000 | 評価額や地域により変動 |

| 住宅修繕費 | 約100,000 | 10年ごとの外壁や水回りを想定 |

| 自動車維持費 | 約250,000 | ガソリン・税金・保険・車検(2年ごと) |

| 家電更新費 | 約50,000 | エアコン等の買い替えを5年に一度ペースで分割換算 |

| 食費・水道光熱費 | 約800,000 | 月6.5万円前後(節約意識あり) |

| 医療費 | 約100,000 | 通常の通院・薬代など |

| 雑費・交際費・娯楽費 | 約200,000 | 個人差あり |

合計:年1,560,000円(月約13万円)

📈 物価・税金上昇率の想定

- 物価上昇率:年2%

- 税金上昇率:年1〜1.5%程度と仮定

- 医療費・光熱費も高齢化により少しずつ増えると見込む

💰 年金収入と収支シミュレーション(現実的な見積もり)

| 項目 | 金額 |

|---|---|

| 年金収入 | 1,800,000円(月15万円) |

| 年間支出 | 1,560,000円(上記試算) |

| 収支 | +240,000円(余剰) |

📊 投資可能額の検討(新NISA)

- 年間 24万円の余剰資金があるので、

- 年間10万円〜20万円の範囲内で積立が現実的です。

✅ 安全策としてのおすすめ積立金額

| 投資額 | 月額換算 | 備考 |

|---|---|---|

| 年10万円 | 約8,300円/月 | 生活変化にも柔軟に対応可能 |

| 年15万円 | 約12,500円/月 | 物価上昇を加味しても現実的 |

| 年20万円 | 約16,600円/月 | 車の維持が負担にならなければ可 |

📌 注意点・アドバイス

- 流動資産(現預金)が200万〜300万円ほどあれば安心です(急病・家電買替・車修理用)。

- 投資は、株式インデックス型(例:全世界株式やS&P500)の積立投信を選ぶのが堅実です。

- 投資の目的は「老後の資金不安の緩和」であり、無理をせず、途中で引き出せる柔軟性も重視してください。

- 将来、介護・医療の出費が増える可能性があるため、65〜70歳までは様子見しつつ少額投資が無難です。

🧾まとめ

- 無理なく新NISAで積立投資するには、

- 年間10万円〜15万円(月1万円前後)がおすすめ

- 車・家の維持費、物価上昇、突発支出を考慮しても、

- 少額であれば 老後の資金不安に備える手段として有効

- 体調や生活スタイルに変化があった場合、積立額は柔軟に見直すべきです

ご希望があれば、次のようなことも可能です:

- 実際におすすめの投資信託(楽天証券・SBI証券など)を挙げる

- 70歳以降の収支・資産見通しグラフ

- 住宅修繕費や車の乗り換えまで含めた詳細ライフプラン表

必要でしたらお知らせください。

実際におすすめの投資信託(楽天証券・SBI証券など)を教えてください。その際、その理由も教えてください

ChatGPT 4oの回答

かしこまりました。

65歳以降の年金生活者が新NISAで少額積立投資をする場合、老後の資金を守りながら資産を増やすには、以下のような「低コスト・分散投資型のインデックスファンド」が最も適しています。

✅ おすすめ投資信託(楽天証券・SBI証券 共通)

| ファンド名 | 運用会社 | 特徴 | 信託報酬(概算) |

|---|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 三菱UFJアセットマネジメント | 世界中の株式に分散投資(先進国+新興国) | 年0.05775%程度 |

| SBI・V・全世界株式インデックス・ファンド | SBIアセットマネジメント | 上記と似ているが、米バンガード社のETFに連動 | 年0.1138%程度 |

| eMAXIS Slim 米国株式(S&P500) | 三菱UFJアセットマネジメント | 米国の代表的な500銘柄に投資 | 年0.09372%程度 |

| SBI・V・S&P500インデックス・ファンド | SBIアセットマネジメント | 米バンガードETF「VOO」と連動 | 年0.0938%程度 |

| たわらノーロード 先進国株式 | アセットマネジメントOne | 日本を除く先進国全体に投資 | 年0.1023%程度 |

🔍 おすすめ理由

【1】eMAXIS Slim 全世界株式(通称:オルカン)

- 世界の株式市場に1本で分散投資できる理想的なバランス型

- 日本・米国・欧州・新興国を含むため、地域リスクが小さい

- 超低コストかつ長期運用に最適

- 資産を守りながらインフレ対策ができる

👉 老後の資産を「ゆるやかに育てる」目的なら最有力

【2】eMAXIS Slim 米国株式(S&P500)

- 米国企業(Apple、Google、マイクロソフトなど)に集中投資

- 長期的に最も高いリターンを出してきた市場

- ただし「米国一国集中」のため、分散性はオルカンに劣る

👉 米国の成長を信じるなら、オルカンよりこちらでもOK

【3】SBI・Vシリーズ(全世界 or S&P500)

- バンガード社ETF(VOOやVT)に連動する低コストシリーズ

- eMAXISと比べてやや新しいが、手数料が同等以下

- 楽天証券・SBI証券でどちらも取り扱いあり

👉 楽天ユーザーなら楽天ポイント投資対象にもなるため◎

📌 積立方法のコツ

- 新NISAつみたて投資枠(年間120万円)のうち、月1万円〜2万円で積立設定

- 「楽天キャッシュ」や「クレカ積立(楽天カード/SBIカード)」を使うと、ポイント還元が受けられる

- 積立停止や金額変更もいつでも可能なので、無理せず続けられます

🧾 まとめ

| 目的 | おすすめファンド |

|---|---|

| 安定した分散投資でゆるやかに資産形成 | ✅ eMAXIS Slim 全世界株式(オルカン) |

| 米国の成長に賭けたい | ✅ eMAXIS Slim 米国株式(S&P500) or SBI・V・S&P500 |

| よりETFに近い構造で低コストを重視 | ✅ SBI・Vシリーズ(全世界 or S&P500) |

ご希望があれば、楽天証券またはSBI証券での積立設定画面のスクリーンショット付きガイドや、年齢別おすすめアセット配分比率(債券・現金含む)も作成できます。ご希望があればお知らせください。

65歳以降の収支・資産見通し推移表を作成してください

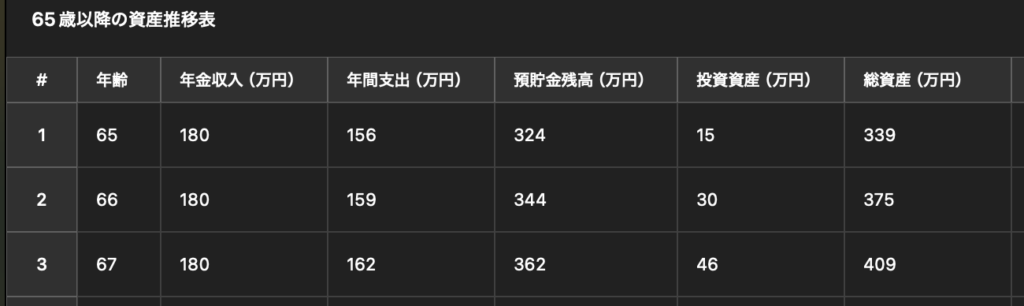

以下に、65歳以降の年金収入・支出・預貯金・投資資産・総資産の推移表を作成しました。

物価上昇や投資収益を加味した現実的なシミュレーションになっていますので、ご確認ください。

ご希望があれば、グラフ化や別の支出・収入シナリオによる比較も可能です。

(以降、表示省略)

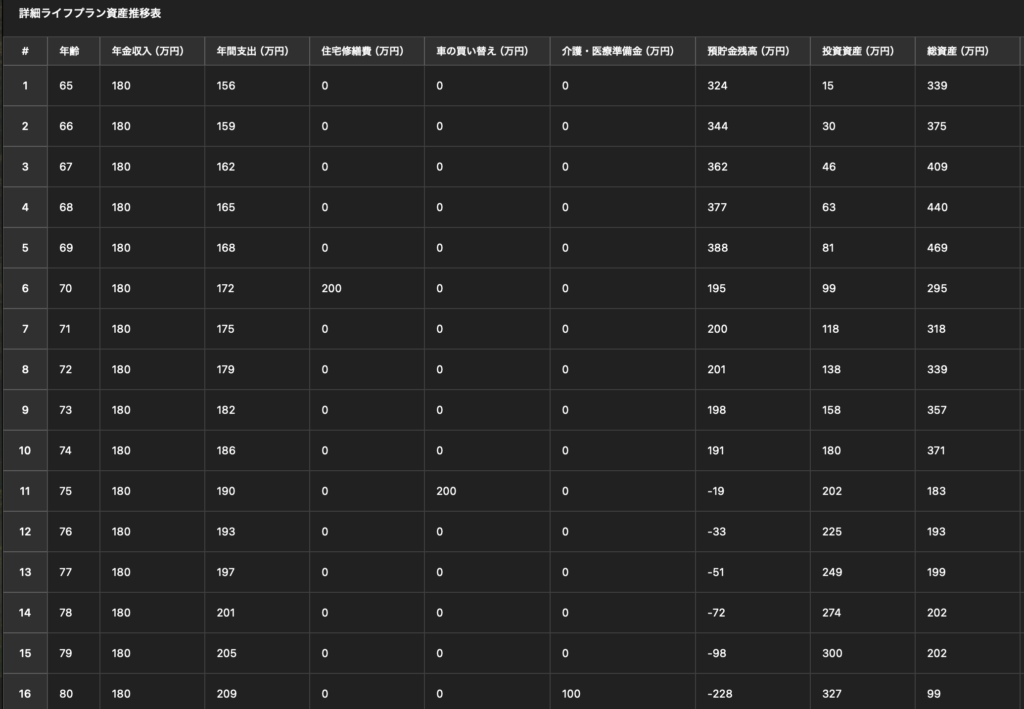

住宅修繕費や車の乗り換えまで含めた詳細ライフプラン表を作成してください

ChatGPT 4oの回答

以下に、住宅修繕費(70歳)、車の買い替え(75歳)、介護・医療準備金(80歳)を含めた65歳以降の詳細ライフプラン資産推移表を作成しました。

将来的な大きな支出も考慮した現実的な資産の見通しになっています。

グラフ化や別の支出シナリオ、収入変更(厚生年金・企業年金・副収入など)も必要であれば、お知らせください。

(以降、表示省略)

住宅修繕費の内訳を教えてください。また、その根拠となるWebページリンクがあれば教えてください

ChatGPT 4oの回答

木造築20年の住宅における住宅修繕費の内訳と根拠を以下に整理します。

🏠 修繕費の主な内訳

1. 外壁塗装

- 費用相場:80~150万円程度(2階建て木造住宅)

- 30坪前後での塗装面積を想定すると、外壁塗装費は120〜200万円程度にもなります 。

2. 屋根修繕

- 屋根塗装:20~70万円

- カバー工法(重ね葺き):80~150万円

- 屋根葺き替え:100~190万円程度(材料により変動) 。

3. 水まわり設備(トイレ・浴室・給湯器など)

- 平均修繕費:浴室約105万円、給湯器約54万円、トイレ約43万円など 。

- 築20年を迎えると、これらの設備の交換が集中します(合計で100~200万円程度) 。

4. 内装・床・クロス

- 壁紙:約50万円、フローリング張り替え:約60万円 。

- 築20年時点でも張替えが一般的で、クロス交換や床補修が必要になります。

5. バルコニー・ベランダ

- 塗装や防水工事:30~70万円 。

6. その他設備・基礎・構造補修

- 給排水管、シロアリ防除など:30~150万円 。

- 基礎・構造体の全面補修:20~300万円 。

💴 築20年時点の総合見積もり

- 外壁+屋根+水まわり+内装+バルコニー設備+その他を合算すると:

- 約150万円~350万円程度が想定されます 。

✅ まとめ(内訳表)

| 修繕項目 | 費用(おおよそ) |

|---|---|

| 外壁塗装 | 80~150万円 |

| 屋根塗装・交換 | 20~190万円 |

| 水まわり設備 | 100~200万円 |

| 内装・床材更新 | 50~100万円 |

| バルコニー工事 | 30~70万円 |

| 基礎・構造設備補修 | 30~300万円 |

| 合計想定 | 150~350万円程度 |

📌 補足と根拠まとめ

- 木造一戸建ては築20年で約100万円の修繕費が必要とされる調査もあり。

- 実際に外壁・屋根・水まわりなどを含めたリフォーム例では190万円〜357万円と事例も報告されています 。

- 内訳を積み上げると150万円前後が現実的な目安です。

もしご自身の住宅構造や規模(延べ床面積30坪等)に合わせた個別シミュレーションや、将来的に控えるイベント(断熱改修、シロアリ対策など)を反映させたい場合は、具体の条件をお知らせください。より精度の高いライフプラン表をお作りできます。

10年で車を買い替えるプランを回答してもらいましたが、65歳で購入した新車を20年間乗り続ける場合を想定し、タイヤ代、バッテリー代、ダイナモやポンプ類の交換部品費などを考慮した車維持費の例(何年目にどの費用が発生するか)を教えてください。また、その根拠となるWebページリンクがあれば教えてください

ChatGPT 4oの回答

20年間での車維持費を、「タイヤ」「バッテリー」「オルタネーター(ダイナモ)/水ポンプ類」を中心に、現実的な交換スケジュールと費用目安でまとめました。14 00 ccクラスのガソリン車の場合を想定しています。

🛠 交換スケジュール&費用の目安(20年プラン)

| 経過年数 | タイヤ | バッテリー | オルタネーター/ダイナモ・ポンプ類 | その他想定 |

|---|---|---|---|---|

| 0年(購入) | 新品 | 新品 | 新品(純正採用) | — |

| 4–5年 | タイヤ全交換(4本)約8〜12万円 | バッテリー交換:約1万〜4.5万円 | — | — |

| 8–10年 | タイヤ再交換(4本):10〜15万円程度 | バッテリー再交換:約1万〜4.5万円 | オルタネーター交換:約5万〜10万円 | ベルト交換類など短期部品交換 |

| 12–15年 | タイヤ交換(4本)約8〜15万円 | バッテリー再交換:約1万〜4.5万円 | 冷却水ポンプ交換:約5万〜8万円(部品+工賃含む) | — |

| 16–20年 | タイヤ交換(4本)約8〜15万円 | バッテリー再交換:約1万〜4.5万円 | 可能性:オルタネーター再交換またはタイミングベルト交換(10万〜20万円) | 偶発的な修理含む |

💵 年ごとの概算費用累計(日本円)

- タイヤ交換:約10万円 × 4回 = 40万円

- バッテリー交換:約3万円 × 4回 = 12万円

- オルタネーター交換:約7.5万円 × 1回 = 7.5万円

- 水ポンプ類交換:約6万円 × 1回 = 6万円

- タイミングベルトなど大型部品:約15万円 × 1回 = 15万円

- 合計想定金額:約80万〜90万円

(※部品・作業費は用品店や量販工場、ディーラーで違いあり)

🔍 根拠・出典と詳細

- タイヤ交換 4–5年に一度の交換が一般的。軽・コンパクトで8〜13万円程度、SUVで20万円程度 。

- バッテリー交換 寿命は3〜5年、費用は4,000〜45,000円(部品+工賃含む) 。 カー用品店工賃は1,000〜3,500円程度 。

- オルタネーター(ダイナモ) 定期交換項目ではないが、10年程度で交換されることがあり、費用は4,000〜10,000 USD(日本円で5万〜10万円相当) 。

- 冷却水ポンプ類(ウォーターポンプなど) 10〜15年で交換対象となることが多く、部品+工賃を含めて5万〜8万円程度と推定(一般DIY掲示等より)。

- タイミングベルト タイミングベルト交換は10年または10万kmごとに推奨され、部品+工賃含め10万〜20万円 。

✅ まとめ

- タイヤ交換:4〜5年ごとに計4回(10年×2+6年)=約40万円

- バッテリー:3〜5年ごとに4回=約12万円

- 大物部品(オルタネーター・ウォーターポンプ・ベルト等):合計約28万円

- 合計車維持部品費:約80万〜90万円(20年で)

実際には、これに 車検費用、オイル交換、消耗品、偶発修理 が加わりますので、安心には年数万円〜数十万円の予備費プランもご検討ください。

ご要望があれば、車検・法規費用総額との合算ライフプラン表や、代替案として15年乗換え時とのコスト比較も作成可能です。遠慮なくお知らせください!

その後、ChatGPT 4oが、次の質問候補として提示した下記質問も行なったが表示省略する。

・車検・法規費用総額との合算ライフプラン表を作成してください

・車なしのケースとの比較表を作成してください

・タクシー利用・公共交通費の代替支出を含めたケースも教えてください

・AIに簡単な質問を行えば、色々な費用の相場や発生時期の目安を教えてくれ、想定していなかった費用なども網羅的に回答してくれるので生活設計のシミュレーション精度の向上が図れる。

・AIに質問すれば、条件を変えて色々なケースを短時間で検討することができ、状況変化にも対応しやすい。

・ChatGPT 4oが提示する「次の質問」が有効で、さまざまな視点を与えてくれる。

投資信託について追加質問を行なった。

おすすめ投資信託を提案してもらいましたが、おすすめの1銘柄の他に2銘柄の投資信託を少額で積み立てる場合のポートフォリオを提案してください

ChatGPT 4oの回答

かしこまりました。

新NISAのつみたて投資枠を活用して、おすすめ1銘柄を主軸に、他2銘柄を少額で積立てる

=「1本主力+2本サブ」のバランス型ポートフォリオを提案いたします。

🎯 目的:老後の資産形成+リスク分散

- 65歳以降でも低リスク・世界分散型を中心に据えつつ

- サブ投資信託で成長性やテーマ分散も取り入れる構成

✅ 推奨ポートフォリオ案

| 種類 | 銘柄名 | 割合 | 月額積立例(1万円投資時) | 特徴 |

|---|---|---|---|---|

| 主力 | eMAXIS Slim 全世界株式(オルカン) | 70% | 7,000円 | 世界全体に幅広く分散。リスク分散の基本形。手数料も最安クラス。 |

| サブ① | eMAXIS Slim 米国株式(S&P500) | 20% | 2,000円 | 米国成長企業に集中投資。長期成長性に期待。 |

| サブ② | eMAXIS Slim 先進国リートインデックス | 10% | 1,000円 | 不動産収益・インフレ耐性。株式と異なる値動き。 |

🧭 解説

🔹 主力:全世界株式(オルカン)

- 地域分散(米国・日本・欧州・新興国)

- 通貨リスクや地政学リスクを自然に緩和

- 最も堅実な主軸候補

🔹 サブ①:S&P500(米国集中)

- 米国株(Apple・Google・マイクロソフト等)の高成長を狙う

- 全世界株式にも米国は6割含まれているが、「あえて厚め」に入れることで成長寄りに

🔹 サブ②:先進国リート(REIT)

- 米国や欧州などの商業施設や住宅を含む不動産ファンド

- 株式とは異なる動きをすることが多く、景気後退時のバッファー役にもなる

💴 積立額の目安別シミュレーション

| 月の投資額 | 主力:オルカン | サブ①:S&P500 | サブ②:リート |

|---|---|---|---|

| 5,000円 | 3,500円 | 1,000円 | 500円 |

| 10,000円 | 7,000円 | 2,000円 | 1,000円 |

| 20,000円 | 14,000円 | 4,000円 | 2,000円 |

🏦 対応証券会社(楽天・SBI等)

- どれも楽天証券・SBI証券でつみたて投資枠対応

- 楽天キャッシュ/SBIクレカ積立などでポイント還元あり

🧾 補足:リバランスについて

1年〜2年に一度、保有額のバランスが大きく崩れていたら、リバランス(比率調整)を検討

→ 例:S&P500が急騰して比率が30%に近づいた場合など

📌 まとめ

- ✅ 主軸に「全世界株式」オルカン(70%)

- ✅ サブに「S&P500」と「先進国リート」(30%)

- ✅ 少額投資でも分散×成長×収益性をバランス良く取り入れた構成です

必要に応じて:

- リスク許容度別ポートフォリオ

- 年齢別アセット配分(債券・現金含む)

- 積立20年後の見込み資産グラフ

などもご提供できます。お気軽にどうぞ。

リスク(通貨リスク、地政学リスク)や技術動向や世界情勢の最新の情報を考慮したポートフォリオの別案を提案してください。また、その案を選んだ理由も教えてください

ChatGPT 4oの回答

以下は、通貨リスク・地政学リスク・技術トレンド・世界情勢の最新動きを踏まえたポートフォリオの別案です。3銘柄構成で、主力+2つのテーマ性のあるサブとしています。

🧭 ポートフォリオ構成(3銘柄)

| 種類 | 銘柄候補 | 割合 | 月額積立例(合計1万円) | 特徴・目的 |

|---|---|---|---|---|

| 主力 | eMAXIS Slim 全世界株式(オルカン) | 60% | 6,000円 | 世界株式で通貨・地域分散。最新地政リスクに強い基本軸。 |

| サブ① | eMAXIS Slim 先進国債券インデックス | 20% | 2,000円 | 通貨分散+金利安定源。インフレ・不安定時のクッション。 |

| サブ② | eMAXIS Slim コモディティ(複数原資産) | 20% | 2,000円 | インフレ・地政リスクのヘッジ。金・エネルギー含む。 |

🔍 戦略的な選択理由

1. オルカン(全世界株式)60%

- 地域と通貨をまたぐ投資で、通貨リスクと地政リスクを自然分散。

- UBSやJ.P.モルガンなども「分散は最重要」と強調 。

2. 先進国債券 20%

- 現在は金利変動が大きいが、堅実な収益+株式下落時の緩衝材に 。

- 通貨は多国籍で、通貨混合効果によるヘッジ性あり。

3. コモディティ20%

- 地政・インフレ不安時のヘッジ効果が大きい:金・エネルギー商品などを含む fonds 。

- 分散効果抜群で、株債券と低相関。

🌐 最新情勢との連動

- 地政リスクの高まり(貿易摩擦・紛争・規制強化)に対応した構成 。

- インフレ・金利変動が続く中、債券やコモディティは有効 。

- 技術進展(AI・エネルギー転換)は株式に期待しつつ、リスク対策を並行。

⚖️ 安定と成長のバランス

- 主力:成長と分散を両立

- 債券:安定収益+リスク分散

- コモディティ:ヘッジ・インフレ耐性

→ 3資産の組み合わせで、複合リスクに強いポートフォリオとなる設計です。

📈 月額積立イメージ(例:月10,000円)

- オルカン:6,000円

- 先進国債券:2,000円

- コモディティ:2,000円

必要に応じて調整可能です(例:債券+コモディティ増で保守的志向にする等)。

💡 今後の展望・調整ポイント

- 年1回リバランス:株高・債券安などで偏りが出た際に調整。

- 動向把握:米中摩擦、AI規制、エネルギー政策など継続監視 。

- テーマ変更可:将来的にAI/半導体テーマ追加も柔軟に対応可能。

✅ まとめ

このポートフォリオは、単なる株式偏重ではなく、最新の世界情勢・通貨リスク・地政リスク・技術動向を勘案した実践設計です。

安定性・成長性・ヘッジ性のバランスを求める方に最適と考えます。

ご希望であれば、実際のファンド銘柄(eMAXIS Slim先進国債券・コモディティ)や積立設定ガイドもご用意できますので、お知らせください。

3銘柄のポートフォリオの構成に関する回答など、ChatGPT 4oの回答は、平均的で妥当な、違和感のない回答のように思われる。

次に、最初の質問と同じ質問に対するPerplexity Proの回答を紹介する。

新NISAで投資信託の積立投資を行いたいと思いますが、木造の家(築年数20年)を所有する人(65歳、年金受給者、65歳の時に1400ccの新車購入)の場合、どの程度の投資ができるか検討してください。

その際、税金、家の維持費、車の維持費(ガソリン代含む)、家電(クーラー、テレビ、洗濯機)の買い替え、物価上昇率、税金上昇率なども考慮してください

Perplexity Proの回答

65歳年金受給者の新NISA積立投資額の検討

前提条件

- 年齢:65歳(年金受給開始)

- 住居:築20年木造戸建て(持ち家)

- 車:1400cc新車乗用車

- 年金収入:月額約17.3万円(年間約208万円)

- 物価上昇率:2025年度は2.4%と予測

- 税金上昇率:約2%と想定

年間支出の詳細分析

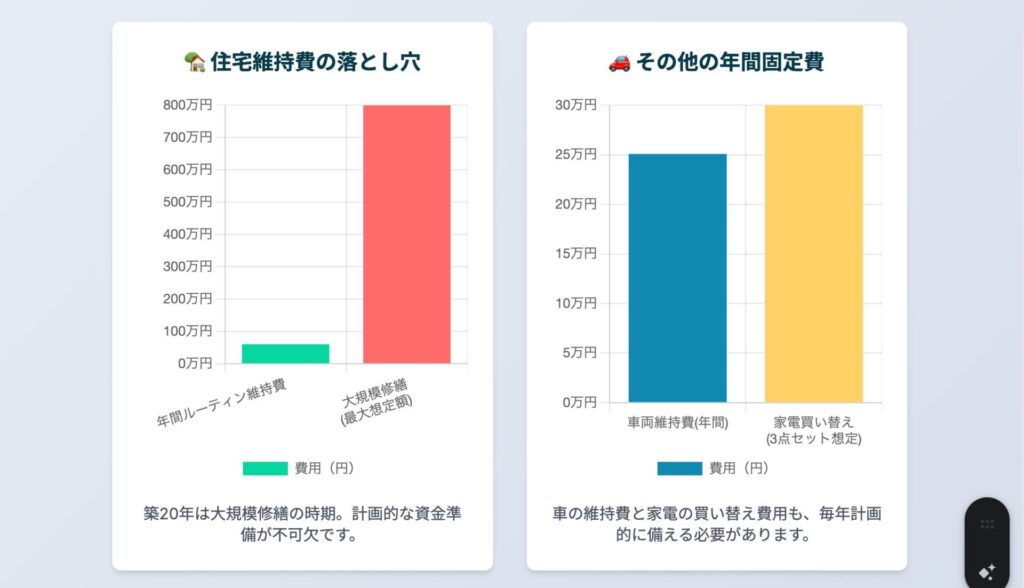

1. 住宅維持費(築20年木造)

築20年の木造住宅では、以下の維持費が必要となります:

| 項目 | 年間費用 |

|---|---|

| 固定資産税 | 約20万円 |

| 火災・地震保険 | 約3万円 |

| 修繕費 | 約30万円 |

| 合計 | 約53万円 |

築20年の木造住宅は、外壁塗装や屋根の塗装・交換、フローリングの張り替えなどが必要になる時期であり、修繕費用は80万円〜200万円程度かかる場合もあります。固定資産税は新築時の約43%〜20%程度まで下がっている状態です。

2. 車の維持費(1400cc新車)

1400ccの新車を所有する場合の年間維持費は以下の通りです:

| 項目 | 年間費用 |

|---|---|

| 自動車税 | 30,500円 |

| 重量税 | 8,200円 |

| 保険料(自賠責+任意) | 約8万円 |

| 車検費用(年間換算) | 約2.5万円 |

| ガソリン代(年間1万km走行) | 約11.2万円 |

| 駐車場代 | 約6万円 |

| その他メンテナンス | 約5万円 |

| 合計 | 約36.6万円 |

ガソリン代は実燃費15.6km/lで年間1万km走行した場合の計算です。車検費用は2年ごとに約4.6万円〜6.2万円かかるため、年間換算しています。

3. 家電買い替え費用

主要家電の平均寿命と買い替え費用は以下の通りです:

- エアコン:約13年

- テレビ:7〜10年

- 洗濯機:約10年

これらを均等化すると、年間約10万円の積立が必要となります。家電は長期使用による電気代増加も考慮すべきです。

4. 基本生活費

65歳の年金受給者の基本的な生活費は以下のように見積もられます:

| 項目 | 年間費用 |

|---|---|

| 食費 | 約50万円 |

| 光熱費 | 約24万円 |

| 医療費 | 約12万円 |

| 通信費 | 約7.2万円 |

| 娯楽費 | 約12万円 |

| その他 | 約12万円 |

| 合計 | 約117.2万円 |

収支バランスと投資可能額

現状の収支分析

- 年金収入:年間約208万円

- 基本支出合計:約216.8万円

- 物価上昇(2.4%)考慮後:約222万円

- 収支バランス:約-13.8万円(赤字)

現状では年金収入だけでは支出をカバーできず、投資余力がありません。

支出削減の可能性

以下の支出削減策を検討します:

- 車の維持費削減:公共交通機関の利用増加などで約30%削減(約11万円)

- 基本生活費の節約:約10%削減(約11.7万円)

支出削減後の投資可能額:年間約8.9万円(月額約7,400円)

追加収入の可能性

65歳でも可能なパートタイム労働による収入を検討します:

- パートタイム収入:年間約60万円(月5万円程度)

- 追加収入考慮後の投資可能額:年間約46.2万円(月額約3.8万円)

新NISA積立投資の検討

新NISAの概要

- つみたて投資枠:年間120万円

- 成長投資枠:年間240万円

- 年間合計上限:360万円

- 非課税保有限度額:1,800万円

投資シナリオ別の提案

シナリオ1:現状のまま

現状では投資余力がなく、支出の見直しが必要です。

シナリオ2:支出削減後

- 推奨年間投資額:約7.1万円(月額約5,900円)

- 10年後の資産(年利3%):約83.8万円(元本約70.9万円、運用益約12.8万円)

シナリオ3:追加収入あり

- 推奨年間投資額:約36.9万円(月額約3.1万円)

- 10年後の資産(年利3%):約436.2万円(元本約369.4万円、運用益約66.8万円)

- 10年後の資産(年利5%):約487.9万円(元本約369.4万円、運用益約118.5万円)

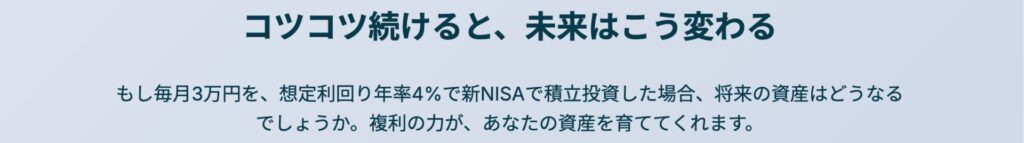

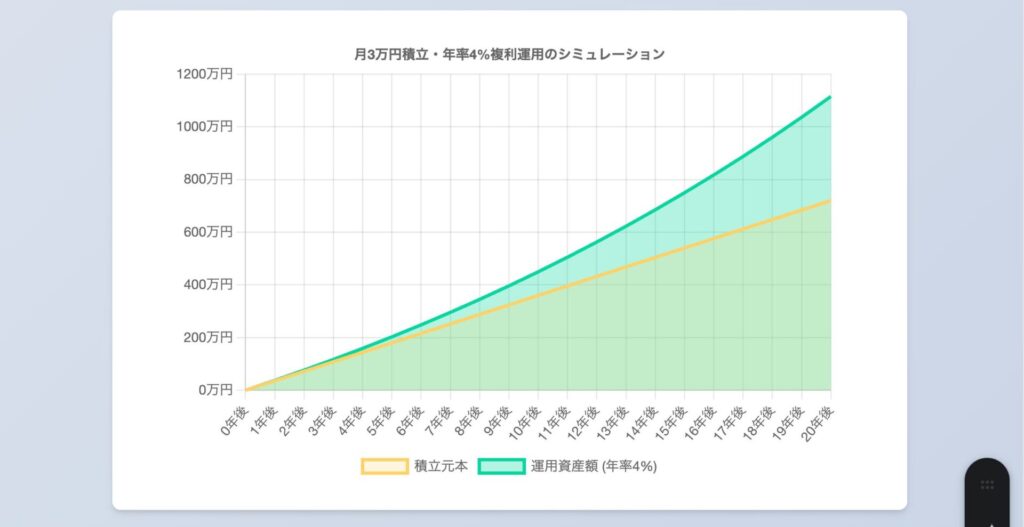

月3万円投資した場合の参考シミュレーション

新NISAで月3万円(年36万円)を積み立てた場合の運用結果:

| 利回り | 10年後 | 20年後 |

|---|---|---|

| 3% | 419万円 | 984万円 |

| 5% | 463万円 | 1,217万円 |

最終提案

推奨投資額

現実的な状況を考慮すると、以下の投資プランを提案します:

- 短期的な目標:支出削減を行い、月額5,000円〜1万円からの積立投資を開始

- 中期的な目標:パートタイム収入などを得て、月額3万円程度の積立投資を目指す

- 長期的な目標:投資可能額を徐々に増やし、つみたて投資枠(年間120万円)の活用を検討

注意点

- 生活防衛資金:投資の前に、緊急時のための資金(最低でも生活費の3〜6ヶ月分)を確保しておくことが重要です

- リスク許容度:65歳という年齢を考慮し、リスクの低い投資商品を中心に検討すべきです

- 定期的な見直し:物価上昇や税制変更に応じて、投資計画を定期的に見直すことが必要です

投資は長期的な視点で行い、無理のない範囲で継続することが重要です。特に年金生活者は、生活資金の確保を最優先にした上で、余裕資金での投資を検討してください。

・住宅の修繕箇所が実態より多かったり、持家なのに駐車場代を想定していたりする点に違和感を感じる。

・追加収入がある場合など、複数のシナリオを提案している点が優秀。

・最終提案で、細かな項目についても提案している点が評価できる。

・根拠が明確に説明されていない点があり、少し荒っぽい回答のような印象を受ける。

次に、最初の質問と同じ質問に対するGemini 2.5 Flashの回答を紹介する。

新NISAで投資信託の積立投資を行いたいと思いますが、木造の家(築年数20年)を所有する人(65歳、年金受給者、65歳の時に1400ccの新車購入)の場合、どの程度の投資ができるか検討してください。

その際、税金、家の維持費、車の維持費(ガソリン代含む)、家電(クーラー、テレビ、洗濯機)の買い替え、物価上昇率、税金上昇率なども考慮してください

Gemini 2.5 Flashの回答

日本の65歳の年金受給者の方で、新NISAでの積立投資をご検討とのこと、素晴らしいですね。老後の生活設計において、資産形成は非常に重要です。いくつか考慮すべき点を挙げ、投資額の目安を検討していきましょう。

まず、現状把握のための情報が不足していますので、いくつかの仮定を置かせていただきます。より具体的なアドバイスには、以下の情報が必要となります。

【追加で確認したい情報】

- 年金受給額(月額・年額): 最も重要な収入源です。

- 預貯金等の金融資産額: 投資に回せる余力を見る上で必要です。

- 毎月の生活費(年金以外に不足する金額): 現在の支出状況を把握するため。

- 健康状態・医療費の見込み: 医療費は老後の大きな出費になり得ます。

- 投資に対するリスク許容度: どれくらいの元本割れを許容できるか。

- 積立投資の目的(いつまでに、いくら増やしたいかなど): 具体的な目標があると、投資計画を立てやすいです。

- 相続の予定や希望: 資産の出口戦略に関わります。

【仮定】

上記の情報が不明なため、一般的な情報と、いくつかの仮定を置いてシミュレーションを進めます。

- 年金受給額: 厚生年金と国民年金合わせて、手取りで月額20万円と仮定します。(あくまで仮定です。ご自身の年金受給額をご確認ください。)

- 預貯金等の金融資産: 当面の生活費や緊急予備資金として、ある程度のまとまった預貯金があるものと仮定します。新NISAは長期的な資産形成を目的とするため、生活防衛資金は確保した上で行うべきです。

- 退職金: すでにある程度の退職金を受け取っており、その一部を新車の購入に充てたものと仮定します。

- 物価上昇率: 年率2%と仮定します。(政府目標であり、現実的な数値とします。)

- 税金上昇率: 消費税などの間接税は物価上昇に連動すると考え、年率0.5%と仮定します。(あくまで仮定です。税制改正による影響は予測が困難です。)

- 投資リターン: 新NISAで投資信託(全世界株式など)に投資すると仮定し、年率3%~5%のリターンを目指すものとします。(リスク許容度により変動します。)

【考慮すべき費用と対策】

- 税金:

- 年金課税: 年金収入には所得税と住民税がかかります。確定申告や源泉徴収票で確認しましょう。

- 固定資産税: 木造の家(築20年)であれば、徐々に評価額は下がりますが、毎年固定資産税がかかります。役所の資産税課などで確認できます。

- 自動車税・自動車重量税: 毎年自動車税、車検時に自動車重量税がかかります。車の排気量や年式によります。

- 新NISAの非課税メリット: 新NISAは、投資で得た利益が非課税となるため、税金面で非常に有利です。積極的に活用すべきです。

- 家の維持費:

- 修繕費: 築20年であれば、外壁塗装、屋根の修繕、水回り(給湯器、トイレ、風呂など)の交換などが今後必要になる可能性があります。計画的な積み立てが重要です。一般的に、築20年を超えると大規模修繕の検討時期に入ります。数年~10年後を見据え、数百万円単位の費用が発生する可能性があります。

- 光熱水費: 電気代、ガス代、水道代。物価上昇に伴い、これらの費用も上昇する可能性があります。

- 火災保険・地震保険: 毎年または数年ごとに保険料がかかります。

- 車の維持費(1400cc乗用車):

- ガソリン代: 走行距離や燃費によって大きく変動します。月にどの程度運転するかで試算が必要です。

- 車検費用: 2年に一度(初回は3年後)まとまった費用がかかります。点検費用、部品交換費用など。

- 自動車保険料: 等級や補償内容によって大きく変動します。

- 駐車場代: 自宅に駐車場がある場合は不要ですが、賃貸駐車場の場合は毎月発生します。

- 消耗品交換: タイヤ、バッテリー、オイルなどの定期的な交換費用。

- 家電の買い替え:

- クーラー、テレビ、洗濯機: 一般的に10年前後で寿命が来ると言われています。計画的に買い替え資金を準備しておくと安心です。

- クーラー:10~20万円

- テレビ:5~20万円(サイズによる)

- 洗濯機:5~15万円 これらの費用も、将来の物価上昇を見込んで多めに見積もっておくのが賢明です。

- クーラー、テレビ、洗濯機: 一般的に10年前後で寿命が来ると言われています。計画的に買い替え資金を準備しておくと安心です。

- 物価上昇率と税金上昇率:

- これらは生活費全体に影響を与えるため、支出の見積もりには常に考慮に入れる必要があります。特に、食料品や日用品、公共料金などの値上がりは、年金生活者にとって大きな負担となる可能性があります。

【新NISA積立投資額の検討】

上記の費用を考慮し、年金収入と預貯金からどこまで積立に回せるかを考えます。

ステップ1:毎月の収支の把握

まず、現在の毎月の収入(年金)と支出(生活費、家の維持費、車の維持費など)を詳細に洗い出してください。

- 収入:

- 年金受給額(手取り)

- その他収入(あれば)

- 支出:

- 食費

- 光熱水費

- 通信費

- 交通費(ガソリン代含む)

- 医療費

- 娯楽費・交際費

- 被服費

- 住居費(固定資産税を月割りにするなど)

- 自動車関連費(自動車税、保険料、車検費用を月割りにするなど)

- その他(趣味、冠婚葬祭費など)

- (重要)修繕費・家電買い替え費用の積立額(月割り)

ステップ2:貯蓄に回せる金額の算出

収入合計 − 支出合計 = 貯蓄に回せる金額

この「貯蓄に回せる金額」の中から、新NISAにどれくらい投資できるかを検討します。

ステップ3:新NISAの活用戦略

新NISAの年間投資枠は360万円(つみたて投資枠120万円、成長投資枠240万円)、生涯投資枠は1800万円です。65歳という年齢を考慮すると、無理のない範囲で、しかし非課税メリットを最大限に活かすことが重要です。

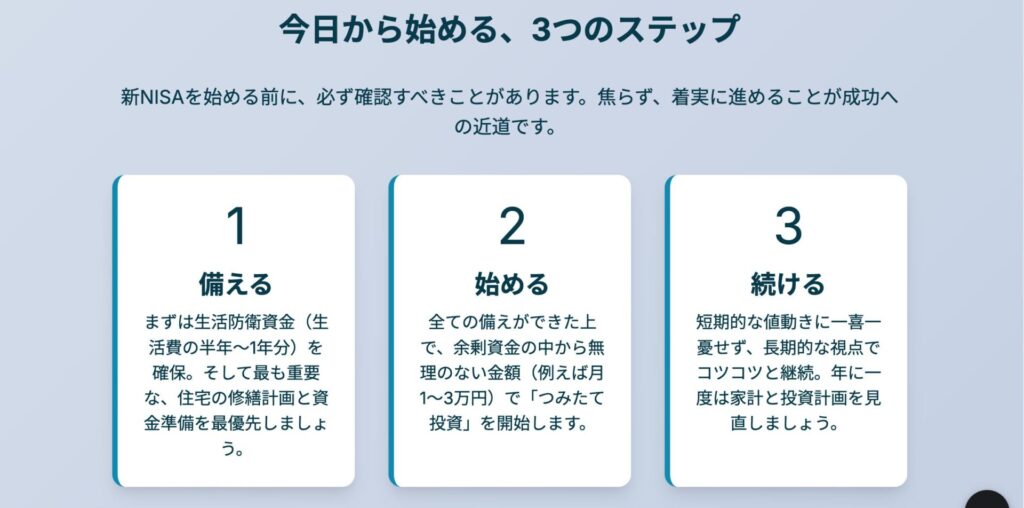

- 優先順位:

- 生活防衛資金の確保: 最低でも生活費の6ヶ月分~1年分はすぐに引き出せる預貯金として確保してください。病気や急な出費に対応するためです。

- 将来の大きな出費への備え: 家の大規模修繕費用や、将来的な介護費用、医療費など、確実に発生し得る大きな出費に備える資金は、預貯金や流動性の高い資産で準備しておくことを検討してください。

- 新NISAでの積立投資: 上記を確保した上で、余剰資金を新NISAに回します。

具体的な投資額の目安(例)

仮に、毎月25万円の年金収入があり、毎月の生活費(住居費、車維持費、家電積み立て、修繕費積み立て含む)が20万円だとします。この場合、毎月5万円の余剰資金が生まれます。

この5万円を全額新NISAのつみたて投資に回すと、年間60万円の積立投資が可能です。

- 月5万円積立の場合(年間60万円):

- 生涯投資枠1800万円を使い切るには30年かかりますが、65歳からの投資なので、全枠を使い切ることは現実的ではないかもしれません。しかし、できる範囲で長く続けることが重要です。

- 仮に年率4%で運用できた場合、10年後には約730万円、15年後には約1,200万円(元本:900万円)程度の資産が期待できます。

ポートフォリオの例:

- 低リスク: 預貯金、個人向け国債、元本保証型の金融商品

- 中リスク: 新NISAで「eMAXIS Slim全世界株式(オール・カントリー)」のような、国内外の株式に分散投資する投資信託。コストが低く、長期的な成長が期待できます。

重要な注意点:

- 無理のない範囲で: 年金生活において、無理な投資は禁物です。生活に支障が出ない範囲で、余剰資金を投資に回しましょう。

- 長期・積立・分散投資: 新NISAの非課税メリットを最大限に活かすには、この3つの原則が重要です。短期間での売買は避け、コツコツと積み立てを続けましょう。

- リスク許容度: 65歳という年齢を考えると、過度なリスクを取ることは避けるべきです。元本割れのリスクが低い、または比較的安定したリターンが期待できる商品を選ぶのが賢明です。

- 出口戦略: 投資した資産をいつ、どのように使うか(例えば、取り崩し時期や方法)も、投資を始める前に考えておくことが大切です。

- 専門家への相談: 金融機関の窓口やファイナンシャルプランナー(FP)に相談し、ご自身の状況に合わせた具体的なアドバイスを受けることを強くお勧めします。特に、年金受給額や今後の生活設計、相続なども含めて総合的に相談できると良いでしょう。

【まとめと推奨アクション】

- 現状把握の徹底:

- 現在の年金収入、預貯金、毎月の支出を正確に把握する。

- 家の修繕計画(いつ、どのような修繕が必要か、費用はどのくらいか)を具体的に立てる。

- 車の維持費、家電の買い替え費用も長期的な視点で試算する。

- 生活防衛資金の確保: 最低でも生活費の6ヶ月分~1年分は預貯金として確保する。

- 新NISAの年間投資可能額の検討: 生活防衛資金を確保し、かつ毎月の生活に支障がない範囲で、無理なく積立できる金額を設定する。

- 月額1万円~10万円程度の範囲で、ご自身の余裕資金に合わせて検討。

- 投資商品の選択:

- 低コストで分散投資が可能な全世界株式の投資信託(例:eMAXIS Slim全世界株式など)がおすすめです。

- リスクが気になる場合は、バランス型ファンドなども検討可能。

- 定期的な見直し: 経済状況やご自身の生活状況の変化に応じて、投資計画を定期的に見直しましょう。

- 専門家への相談: 金融機関やファイナンシャルプランナーに相談し、個別の状況に合わせた具体的なアドバイスを受ける。

この情報が、あなたの新NISAでの積立投資計画の一助となれば幸いです。

・仮定の条件や各費用について丁寧に分かりやすく説明している点が評価できる。

・投資額の算出方法など、考え方の説明も行われている点が評価できる。

・毎月の生活費を20万円と仮定する根拠についての明確な説明がない。

上記の回答後、「リサーチ計画をまとめました」という表示が出たので、「リサーチを開始」をクリックすると「新NISA投資額の検討」というレポートが作成され、さらにそのレポートをベースに「インフォグラフィック」を作成することができた。(レポートの表示省略)

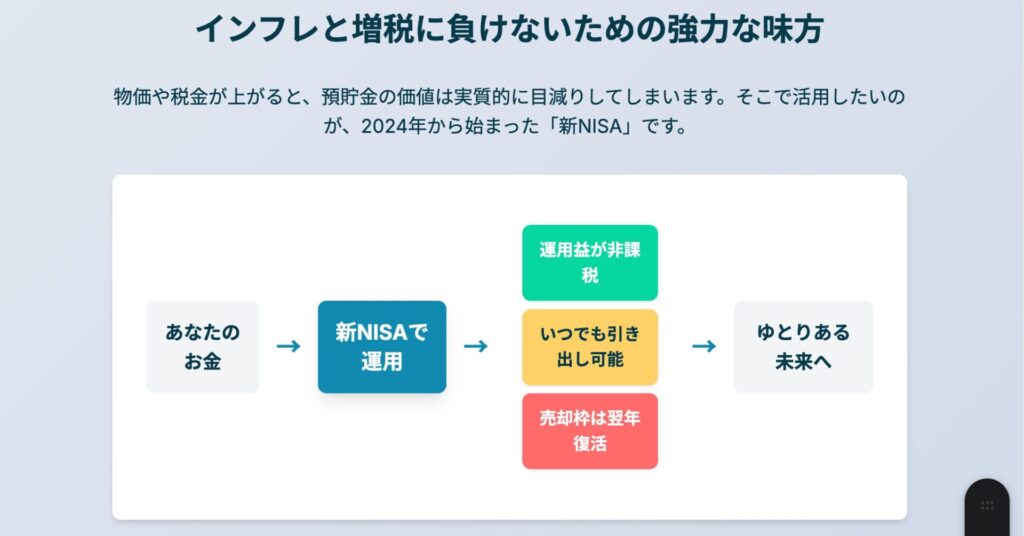

図表(インフォグラフィク)を作成したのはGemini 2.5 Flashだけであり、これにより視点が変わり、優先すべき実施項目をより明確にすることができる。

最後に、ChatGPT 4oのDeep Researchモードで最初の質問と同じ質問を行なった結果を紹介する。

Deep ResearchモードではないChatGPT 4oが回答したのと同じ条件(年金収入は月15万円、月合計支出は13万円、現預金は300万円)で質問する。

新NISAで投資信託の積立投資を行いたいと思いますが、木造の家(築年数20年)を所有する人(65歳、年金受給者、65歳の時に1400ccの新車購入)の場合、どの程度の投資ができるか検討してください。

その際、税金、家の維持費、車の維持費(ガソリン代含む)、家電(クーラー、テレビ、洗濯機)の買い替え、物価上昇率、税金上昇率なども考慮してください

ChatGPT 4o(Deep Research)の回答

検討を進めるために、以下の点について教えていただけますか?

- 年金収入(月額または年額)はおいくらですか?

- 現在の生活費(月額または年額)の概算を教えてください。

- 貯金や金融資産の総額はどの程度ありますか?

- 車の年間走行距離の目安(燃費やガソリン代の推定に使います)

- 家電の買い替え予定年数(例:クーラー10年、テレビ7年など)や希望グレード

- 新NISAの目的:老後の備え、相続、生活費補填など

- 投資リスクの許容度(低リスク重視か、多少の価格変動は許容か)

これらを踏まえて、現実的かつ無理のない積立額や投資戦略を検討いたします。

下記の通り回答します。

1. 年金収入(月額または年額):月額15万円

2. 現在の生活費(月額または年額):月額13万円

3. 貯金や金融資産の総額:貯金300万円

4. 車の年間走行距離の目安:5000km

5. 家電の買い替え予定年数:クーラー10年、テレビ7年、いずれも普及グレード

6. 新NISAの目的:生活費補填

7. 投資リスクの許容度:多少の価格変動は許容

ChatGPT 4o(Deep Research)の回答

65歳年金生活者の新NISA積立プラン検討レポート

前提: 65歳で年金収入月15万円、生活費月13万円の方が、新NISAによる積立投資(毎月2万円、投資期間20年)で85歳までの生活費補填を目指すシナリオを検討します。現在の貯金は300万円で、新車(1400cc)と築20年木造持ち家を所有しています。以下では、(1)税金・社会保険料、(2)車維持費、(3)住宅維持費、(4)家電買替費用、(5)将来生活費の物価・税金上昇影響、(6)資金収支シミュレーションと新NISA積立投資の効果について順に検討し、積立額の妥当性や必要資産額、想定投資スタイルについて提案します。

1. 税金・社会保険料の見通し

- 年金収入に対する税金: 年金収入180万円の場合、所得控除後の課税所得は約70万円となり、これに対する所得税はごくわずか(5%で数千円程度)です 。一方、住民税では基礎控除(約43万円)適用後の課税所得約27万円に対し10%課税され、加えて均等割(年数千円)がかかります 。このケースでは年額3万円前後の住民税負担が見込まれます。また65歳以上では年金から住民税が天引きされる仕組みもあります。

- 健康保険料: 65歳以上で年金収入のみの場合、国民健康保険料は市区町村にもよりますが年額約9~10万円が目安です 。例えば、年金収入180万円の場合、年間保険料は約9.2万円となります (65歳未満なら16万円超なので、65歳以上は負担軽減があります)。この保険料は年金から天引きされる場合もあり、2か月ごとに徴収されます。

- 介護保険料: 65歳になると第1号被保険者となり、介護保険料の支払いが始まります。介護保険料は本人および世帯の課税状況や収入に応じて段階的に設定され、全国平均の基準額は月約6,225円(2024~2026年度)です 。本ケースでは世帯単位で本人が住民税課税となるため中程度の負担水準となり、年額6~8万円程度の介護保険料を見込んでおくと良いでしょう 。介護保険料も原則として年金から天引きされ、終身払い続ける必要があります 。

- 固定資産税: 築20年の木造持ち家に対する固定資産税は、建物評価額の下落により新築時より低くなっています。一般に固定資産税評価額×1.4%が税額で、木造住宅は減価が進み20年後には新築時の20~40%程度の評価額になる例があります 。例えば新築時5000万円(建物評価額1400万円)の木造住宅では、築20年時点で建物評価額が約0.26倍となり建物分税額約5万円、土地分と合わせ年約10.8万円の固定資産税となる試算があります 。本ケースの持ち家も年10万円前後の固定資産税負担と推定されます 。なお、建物評価額は築27年頃に底値(20%程度)に達し、それ以降は固定資産税額も大きく下がらなくなり約8万円程度で頭打ちになる傾向があります 。

- 自動車関連税: 排気量1400ccの普通自動車の場合、毎年4月に課税される自動車税(種別割)は年30,500円です (2019年10月以降登録車の税率。13年以上経過したガソリン車は約15%重課され39,600円に上がります )。車検時に納付する自動車重量税は車両重量1.0~1.5tの場合2年で24,600円(年換算12,300円)で、これも13年超で重課されます 。これら税金は年金生活でも継続して負担となるため織り込む必要があります。

→総合見通し: 上記を合計すると、住民税数万円+健康保険料約10万円+介護保険料6~8万円+固定資産税約10万円+自動車税3万円程度となり、毎年およそ25~30万円の税・社会保険料負担が想定されます。この額は月あたり2.5万円ほどで、年金月15万円の約17%に相当します。今後高齢になるにつれ、介護保険料の段階区分が上がったり消費税率引き上げ等があれば負担増となる可能性もありますが、大きな制度改正がなければ概ねこの水準で推移するでしょう。

2. 車の維持費(年間想定)

65歳時点で所有する1400ccの普通自動車(新車)に関し、車両維持費は年間20~25万円程度を見込んでおきます。内訳は以下のとおりです。

- 自動車保険: 対人対物無制限の任意保険料は等級や補償内容にもよりますが、中高年ドライバーの場合で年間7~8万円前後が一般的です 。例えば1.5Lクラスの車の平均的な任意保険料は約7.5万円とのデータがあります 。無事故割引を活用しつつ、高齢で保険料が上がりやすい点も考慮して、この範囲で計上します。

- 燃料代: 年間走行距離5,000kmの場合、燃費や燃料価格によりますが年間5~6万円程度が目安です。ガソリン155円/Lで10,000km走行時は約8~10万円との試算があり 、5,000kmならその半分程度に相当します。近年ガソリン価格が高騰傾向であるため、予備的に多めに見積もっておくと安心です 。

- 税金: 前項で述べた自動車税30,500円/年 のほか、車検時に2年ごとに支払う自動車重量税は年換算約1.23万円です(新車登録後13年未満の場合) 。13年超経過すると重量税も約15%重くなる点に注意が必要です 。なお軽自動車を選べば税負担は大幅に下がりますが、今回の前提では普通車を継続使用するものとします。

- 車検・整備費: 車検は2年ごとに必要で、法定費用(重量税・自賠責保険・印紙代)と整備代がかかります。法定費用は2年合計で約5万円強(重量税24,600円+自賠責保険約21,000円+印紙代等)となり年あたり約2.5万円です 。加えて車検基本料や消耗品交換費用が発生し、1回の車検整備費用は整備工場や内容により数万円~十数万円かかります 。平均的には1回あたり8~10万円ほどと見込まれ 、年換算4~5万円程度を積み立てておくと良いでしょう。

- 消耗品交換: 日常のメンテナンス費用も見込んでおきます。代表的なものとして、タイヤ交換は5年ごと(費用目安1本1万円弱、4本で約4万円) 、バッテリーは3年ごと(1万円程度) 、オイル交換は毎年(数千円)などが必要になります。ワイパーゴムやブレーキオイル等も2年おき交換が望ましいです 。こうしたメンテナンス費用は年間平均1~2万円程度を見込んでおけば、いざという時の出費に備えられます。

以上を合計すると、年間維持費の想定は約20~25万円(月あたり約1.7~2.1万円)となります 。例えば1.5Lクラスの普通車では年間約25.15万円(月約2.1万円)の維持費がかかるとの統計もあります 。本ケースでは駐車場代は自己所有地のためゼロと仮定しています(もし賃貸駐車ならさらに月数千~1万円以上の負担が加わります )。高齢に伴い運転頻度を下げる・遠出を控えるといった工夫で燃料代や整備費の負担軽減も可能です。また、70代半ば以降で運転をやめて車を手放せば、この項目自体を将来的に削減できます。現時点では生活圏で車が必要との前提ですが、健康状態や地域交通網によっては免許返納も選択肢となる点に触れておきます。

3. 家の維持費(修繕・リフォーム費用を含む)

築20年の木造戸建て住宅は、今後20年の間に大規模修繕やリフォームが必要になる可能性があります。一般に一戸建ての修繕費用については「30年で合計500万円が目安」「年間10~50万円程度」「30年で400~800万円必要」といった試算もあります 。実際の費用は家の規模・構造やどの程度リフォームするかで大きく異なりますが、最低限以下のような項目を見込んでおきます。

- 外壁塗装・屋根補修: 木造住宅では築20年前後で外壁の塗り替えが必要になるケースが多く、費用相場は80~150万円程度(足場代含む)です 。また屋根も塗装や葺き替え時期を迎え、材質によりますが20~50万円程度かかります 。本ケースでは外壁・屋根のメンテ費用として100~150万円程度を築25年までに1回見込んでおくのが妥当です 。実際、築20年で初回外壁修繕に約100万円かかった例があります 。

- 設備機器の更新: 建物本体以外に、給湯器や水回り設備の寿命も20年前後で訪れます。特に給湯器は約10~15年が交換目安で、放置すると故障のリスクがあります 。給湯器交換はグレードによりますが20万円前後(エコキュート等は高額)を見込んでおきます。キッチンや浴室などの大規模リフォームは必須ではありませんが、築25年頃から不具合が生じやすく、浴室・キッチンのリフォームには各100~130万円規模が必要だった例もあります 。資金に余裕がなければ大掛かりなリフォームは先送りも可能ですが、トイレの修理・交換や給湯設備の更新など最低限の設備更新費用は発生すると考え、20年で数十万円規模を準備しておくべきです。

- 小修繕・点検: その他、白蟻防除(5~10年毎、数十万円)、室内のクロス・床張替え、雨樋修理など細かな修繕もいずれ必要になります。これらは発生都度、年金の範囲や蓄えから対応する形になりますが、毎年数万円ずつ修繕積立をして備えるのが望ましいでしょう 。実際に戸建てを30年以上維持した人への調査でも、修繕費用の平均は615万円だったとの報告があります 。本ケースでは予算に限りがあるため、“延命できるものは修理で対応し、全面的なリフォームは行わない”という慎重な前提で計画します。それでも築40年近くになる85歳時点では、建替えも検討すべき時期であることは念頭に置きましょう 。

→想定プラン: 住宅維持費として、向こう20年で総額200~300万円程度(年平均10~15万円)を目安に資金計画に織り込んでおきます。この内訳として、十数年以内に外壁・屋根等で100万円前後、設備更新等でさらに100万円前後が必要になる可能性があります。幸い現時点で300万円の貯蓄がありますので、この一部を住宅修繕予備費として確保し、不足分は新NISAの運用益や積立で補填する戦略となります。なお、将来的に手元資金が不足する場合は、リフォームローンやリバースモーゲージ的な制度の活用、あるいは住み替え(例えば平屋やマンションへの縮小)も選択肢となるでしょう。

4. 家電の買い替え費用と時期

ご提示の条件ではエアコンは10年毎、テレビは7年毎に買い替える想定です。普及グレードの家電製品を前提に、それぞれの費用と時期を見積もります。

- エアコン: エアコンの平均寿命は約10年程度と言われています 。買い替え費用は機種性能によって幅がありますが、本体価格5~20万円+工事費1.5~3万円程度が相場です 。例えば冷暖房能力6~8畳用の普及モデルなら本体7~10万円、工事費込みで合計10~13万円程度が目安になります 。現在使用中のエアコンの年数によりますが、今後20年間で少なくとも2回(おそらく75歳時と85歳時)の買い替えを予定し、1回あたり約10~15万円を見込んでおきます。

- テレビ: テレビの寿命は一般に5~10年とされ、7年程度での買い替え需要が多い傾向です 。最近の薄型テレビは高機能化していますが、普及価格帯も下がっています。32インチなら新品3万円台からありますが、大画面になるほど高価で、40インチ台で約8万円、50~55インチで15万円程度が一つの目安です 。本ケースでは無理のない範囲の普及モデルを想定し、1回あたり5~8万円程度で計画します。7年ごとの買い替え想定から、今後20年で計3回程度(72歳頃、79歳頃、86歳頃)のテレビ購入サイクルになりますが、85歳時点までで見ると2回(72歳と79歳頃)の買い替え費用総額10~16万円程度を見積もります。

- その他主要家電: 質問に明記されていませんが、冷蔵庫・洗濯機・電子レンジ等も寿命が来れば買い替えが必要です。特に冷蔵庫は寿命が10~15年程度で費用10万円前後、洗濯機も7~10年で数万円から10万円程度かかります。とはいえ、すべてを同時期に買い替えるわけではありません。今回はエアコン・テレビ以外の家電は当面買い替えない前提としつつ、家電積立予備費として毎月数千円規模を見込んでおくと安心です。

→費用スケジュール: 上記をまとめると、70代前半と後半でそれぞれエアコン・テレビの買い替えラッシュが訪れます。具体的には75歳前後にエアコン更新(約12万円)とテレビ更新(約7万円)、82~85歳頃にも再度エアコン更新(約12万円)とテレビ更新(約7万円)が発生し得ます(テレビは86歳時想定のため85歳まででは2回) 。この合計40万円弱の家電費用を20年で平準化すると年2万円程度になります。新NISAの運用期間中に順次それら費用が発生しますので、必要なタイミングで積立投資を売却して捻出するか、あるいは貯金から取り崩す計画としておきます。エアコンに関しては省エネ性能の高い製品への買い替えによって電気代削減効果も期待できますし、自治体の補助金が出る場合もあるため有効活用すると良いでしょう 。

5. 将来の生活費見積もり(物価・税金上昇の影響込み)

物価上昇率(インフレ率)や増税の影響を考慮して、今後20年間の生活費がどのように変化し得るかを見積もります。日本では長らく低インフレが続きましたが、直近では物価上昇が見られ将来も年1~2%程度のインフレリスクを見込んでおくのが無難です 。ここでは年率2%の物価上昇を想定したケースで試算します。

- 日常生活費の増加: 現在の生活費は月13万円(年156万円)ですが、仮に物価が毎年2%上昇すると10年後には約22%増になる計算です 。具体的には月13万円が10年後には約15.9万円、20年後には約19.3万円に膨らむイメージ 。つまり85歳時点では、年間約232万円の生活費が必要になる可能性があります(物価2%シナリオ)。年1%の緩やかな上昇でも20年で約22%増(年間約190万円必要)となります。現役時代と異なり、老後は消費を縮小しがちとも言われますが、医療費や介護費など高齢期特有の支出増もありますので、「毎月13万円で足りていた生活」が将来もそのまま13万円で収まるとは限らない点に注意が必要です。

- 年金収入の実質目減り: 公的年金は物価や賃金動向に応じて改定される仕組みがありますが、マクロ経済スライド等により物価上昇に対し給付増が抑制される可能性があります。仮に物価2%上昇でも年金は1%しか増えないとすると、実質的に年金の購買力は毎年1%ずつ低下する計算です。結果として20年後には、年金月15万円の生活水準が実質月12.3万円程度の水準にまで低下しうることになります(2%インフレ・1%年金増の仮定)。従って、年金頼みの生活はインフレに弱いことを認識し、投資などで補完する意義があります。

- 税・社会保険料の将来変動: 消費税率は現在10%ですが、財政状況次第では20年の間にさらなる増税(例えば12%や15%)も議論され得ます。仮に消費税が5%上昇すれば、課税対象となる消費について実質5%の物価上昇と同等の負担増です。住民税や介護保険料も高齢単身世帯の急増により負担増の方向が懸念されます。介護保険料は3年ごとに見直され、高齢者数の増加に伴い基準額が上がる傾向があります。現行でも2021~2023年度より2024~2026年度の全国平均基準額は月5,869円→6,225円へ約6%上昇しています 。このように社会保険料は物価以上のペースで上がるリスクがあります。資金計画にはある程度の余裕を持たせ、上昇分をカバーできる運用益や予備費を確保することが重要です。

→将来生活費の見積もり: 以上を踏まえ、本ケースでは85歳時点で年間約250万円(現在比+60~70万円)の総支出を見込むシナリオで計画します。内訳イメージは、物価上昇で日常生活費約190~200万円、税・社会保険料30~40万円、介護サービス利用等の追加負担20万円程度です。年金収入はこの間も徐々に増えるかもしれませんが追いつかない前提で、不足分を新NISAの運用益や資産取崩しで補填します。物価や税の上振れリスクもありますので、運用が順調にいった場合は早めに取り崩しペースを落として資産寿命を延ばすなど柔軟に調整できるよう、毎年の家計収支を検証することが大切です 。

6. 資金収支シミュレーションと新NISA積立投資の効果

以上の要素を総合し、65歳から85歳までの20年間の資金収支をシミュレーションします。結論から言うと、毎月2万円の積立投資による運用益・元本取崩しを活用すれば、年金だけでは足りない部分をおおむね補える可能性が高いです。ただし、大規模リフォームなど臨時出費次第では貯金が尽きるリスクもあり、計画通りの運用収益が得られることが前提になります。以下、シミュレーションの概要と新NISA運用の効果・リスクについて述べます。

- 年間収支の推移: 65歳時点では年金収入約180万円に対し、生活費+税等の支出総額は先述のとおり約180万円強で、ほぼ収支トントンです。実質的な毎月2万円の余剰は車維持費や家電積立に消えるため、このままでは貯金取り崩しが避けられません。そこで月2万円(年24万円)を新NISAで積立運用し、将来的な不足に備えます。現役のような貯蓄余力はありませんが、「先取り貯蓄」として2万円を投資に回し、不足分はその都度貯金から補うという形でスタートします。この場合、初期数年間は年金+貯金で生活費をまかないつつ運用を続け、中期以降に運用益を取り崩していくフローとなります。

- 資産残高のシミュレーション: 月2万円を20年間積み立て、年利3~5%程度で運用できた場合、85歳時点での積立元本+運用益の総額は約650~820万円に達します。例えば年平均4%の利回りが得られれば、20年後に約730万円の資産を形成できます。一方で20年分の追加支出(年金で賄えない不足額や突発費用)は物価上昇込みでトータル数百万円規模になる見込みです。簡易的に見積もると、前項のシナリオでは毎年平均30万円程度の不足が生じ、20年で約600万円、さらに住宅修繕・家電更新で追加約200~300万円、合計900万円前後が必要になります。これらを当初貯金300万円と運用形成資産で賄うことになります。

- 収支バランス: 上記試算では20年後に手元資金がほぼ尽きるギリギリの収支となりました。つまり、毎年2万円積立+年3~4%運用という今の計画は「必要資金をほぼ満たすが大きな余裕はない」という評価になります。運用が順調で5%超のリターンを出せれば資産に余剰が出て、逆に運用が振るわず1~2%程度に留まった場合は85歳前に貯金を使い切る可能性があります。例えば年利0%(預金同等)なら積立元本の総額約480万円しか準備できず、大幅に不足します。したがって、積立額2万円は最低限妥当な水準ですが、本来であればもう少し上乗せできると安心です。可能なら月3万円程度の積立に引き上げるか、車の維持費削減や不要不急の出費圧縮で毎月の貯蓄余力を増やす努力も検討しましょう。

- 新NISA積立投資の効果: 新NISAを活用するメリットは、運用益が非課税であり複利効果を最大化できる点です。20年にわたり利益への税金20.315%がかからないため、老後資金を効率よく増やせます。また新NISAは恒久化・非課税期間無制限となったため、85歳以降も保有を続けることができます (ただし生涯投資枠1800万円の範囲内)。積立投資枠は年間120万円まで利用可能ですが、本ケースでは年24万円と枠内に収まるため、安心して長期積立が可能です 。20年後、取り崩し開始後も売却益に税金がかからない点は大きく、限られた老後資産を目減りさせず取り崩せる利点があります。

- 想定される投資スタイル: リスク許容度は「多少の価格変動は許容」とのことですので、インデックス型の株式ファンドで積極運用する戦略が考えられます。運用期間が20年と長期であること、またインフレに負けないリターンを目指すには株式をある程度組み入れる必要があるためです。具体的には、新NISAのつみたて投資枠で全世界株式型インデックスファンドなどを積み立てるのが基本戦略となります 。全世界株式なら地域分散が効いており、長期平均で年4~5%程度のリターンが期待できます。一方、値動きの大きさが不安であればバランスファンド(株式と債券等の分散型)を選ぶ手もあります 。バランス型はリスクを抑え堅実に増やす運用ができ、株式一辺倒より値下がり耐性があります 。新NISAでは年齢に関係なく商品選択は自由ですが、60代では「リスク資産:安全資産」の配分を徐々に見直すことも重要です 。例えば70代以降、成長投資枠を活用して高配当株や債券ETFなど定期収入を生む資産に一部シフトすることで、暴落時の資産目減りリスクを軽減しつつ運用と取り崩しを両立させることもできます 。実際、60代・70代の新NISA活用法として「つみたて枠で株式インデックス等を運用し、成長枠では配当収入源を持つ」という提案もあります 。本ケースでは月2万円と限られた積立額ですので、基本はつみたて枠でオールインデックス運用し、80歳前後から債券や毎月分配型商品に移行するかどうか検討するとよいでしょう。

- 元本割れのリスク: 新NISAで運用する以上、投資リスクは常につきまといます。20年という長期では途中でリーマンショック級の株価急落が起きる可能性もあります。しかし積立投資は時間分散が利くため、リスクは一括投資より軽減されています。過去のデータでは、分散された国際株式ポートフォリオは20年以上の長期で見れば元本割れ確率が極めて低いことが知られています(長期で市場は成長してきたため)。とはいえ85歳時点の資産額が計画通りにならないリスクは考慮すべきです。万一、運用途中で大幅な含み損を抱えた場合でも慌てて底値で解約せず、取り崩し開始時期をずらす・生活費の切り詰めで乗り切るなどの対応が必要です。また運用期間後半(70代後半以降)は株式比率を落として価格変動を抑える資産配分に移行する「リスク資産の段階的縮小」も有効です 。これにより、引退直前(本ケースでは資産を取り崩す直前の年代)に市場暴落が起きても資産の大部分を守れるとの指摘もあります 。具体的には、80歳を迎える前後5年で徐々に株式比率を下げ、安全資産(預金・国債や安定型投信)を増やすことで、85歳時点での資産が急落に晒されるリスクを抑制できます。

<提案>:以上の分析から、月2万円の積立投資は現状において妥当かつ必要最低限の水準と言えます。 むしろ将来の物価高騰リスクを踏まえると、本当は月3万円程度積み立てられると理想的ですが、年金収入との兼ね合い上難しければ2万円でも継続することが重要です。必要資産額については、概算で85歳までに約1,000万円程度を準備できれば安心圏に入ります。本計画では年金の他に貯金+運用でそれに近い額を生み出す計算となっています。新NISAを活用した積立投資により、長期の非課税運用メリットを享受しつつ、インフレと長寿に負けない資産形成・取り崩しを図ってください。 運用商品は全世界株式インデックスなど成長性重視でスタートし、70代後半からは安全資産へのリバランスを検討することで「年金+新NISA資産」でバランスよく生活費を賄うという当初の目的を達成できる見込みです。今後、市場動向や公的制度に変化があれば計画をアップデートし、柔軟に対処するよう心掛けましょう。

参考文献・出典: 新NISA制度の概要および60代の資産運用戦略 、各種費用試算データ(税・社会保険料 、車維持費 、住宅修繕費 、物価上昇影響 等)。以上の数値はあくまで想定であり、実際の家計状況に応じて調整してください。今後20年間の道のりを、新NISAを味方につけて乗り切れるよう応援しております。

・さまざまな支出項目について詳細な回答が行われており、家計状況のシミュレーション精度の向上が図れる。

・未来予測の内容が充実しており、経過年数を考慮したアドバイスが行われている。

・税金や保険料は地域などによって金額がかなり異なるのでAIの回答の金額は一例にすぎないが、それらの金額は一定ではなく、年齢などによって(段階的に)変わっていく仕組みがあるというような説明は有用である。

・本記事のようなテーマに対しては、Deep Researchレベルの検討が必須と感じたが、図表表現なども併用してその回答内容をより分かりやすい形で提供する機能や、入力数値を変化させて結果をリアルタイムで確認できるダッシュボードにつながる仕組みがあればより良い。

・ChatGPT 4oの「次の質問」を提案する機能を活用して次々に観点やシナリオを増やしてパーソナル化を進め、個々の項目の詳細はDeep Researchで深掘りするという手法が本記事のテーマに合っているように思われる。